土地活用コラム

給与所得控除額・公的年金等控除額・基礎控除額の改正ついて

平成30年度税制改正により、平成32年(2020年)以降、所得税・個人住民税の給与所得控除額・公的年金等除額・基礎控除額が改正されますが、今回はこのうち所得税の改正に絞ってお話ししましょう。

1.給与所得控除額・公的年金等控除額とは

給与や公的年金等は、額面金額から一定の金額を控除して所得金額を算定しこれに所得税の税率を適用して所得税額の計算をします。この一定の金額を『給与所得控除額』『公的年金等控除額』といいます。

2.給与所得控除額の改正の内容

改正前の給与所得控除額は、給与収入額に応じて最低65万円から最大220万円の控除がされていましたが、今回の改正により平成32年(2020年)以降はこの給与所得控

除額を一律10万円引き下げることとなります。また子育て世帯等(※)と子育て世帯等以外に細分化され、子育て世帯等以外の居住者の給与所得控除額が更に最大195万円まで引き下げられることとなります。【比較表①参照】

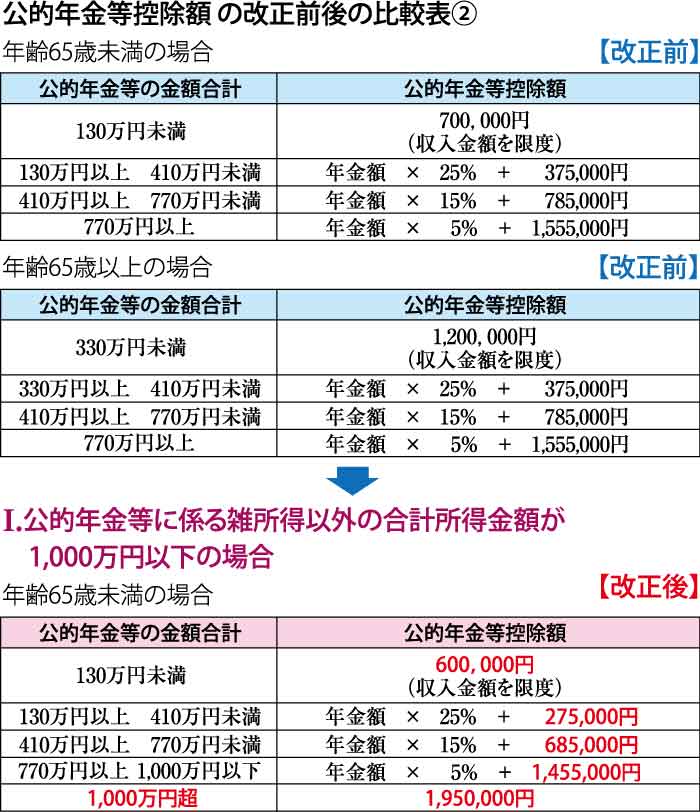

3.公的年金等控除額の改正の内容

改正前の公的年金等控除額は、公的年金等の収入額

に応じて最低120万円(年齢65歳未満は70万円)の控除が

されていました。また改正前は公的年金等控除額には上

限が設けられていませんでした。今回の改正により平成32

年(2020年)以降は以下の通りに改正されることとなります。【比較表②参照】

①公的年金等控除額を一律10万円引き下げ

②公的年金等の収入金額が1,000万円を超える場合、公的年金等控除額の上限を設定(上限195万円)

③公的年金等に係る雑所得以外の合計所得金額が

1,000万円超2,000万円以下の場合、上記①②の控除額を一律10万円引き下げ、公的年金等に係る雑所得以外の合計所得金額が2,000万円超の場合には、上記①

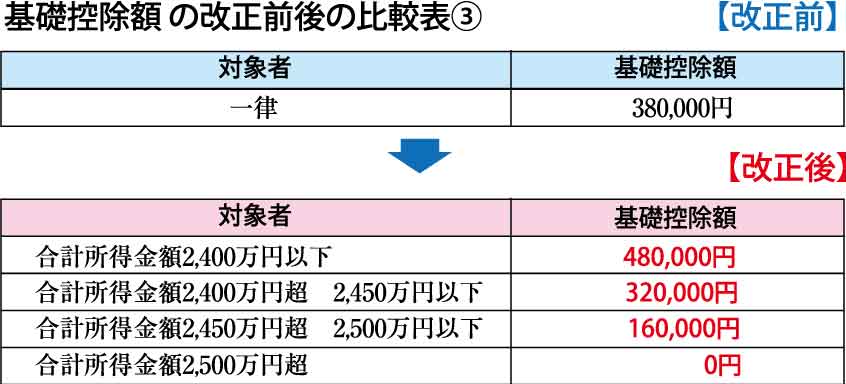

4.基礎控除額の引き上げ

改正前は所得税の基礎控除額は一律38万円でしたが、今回の改正により平成32年(2020年)以降、基礎控除額が10万円引き上げられ48万円となります。但し、高額所得者に対しては基礎控除額を逓減することとなります。

【比較表③参照】

その他の改正

上記の他、青色申告特別控除額(65万円)も55万円に引き下げられます。

但し、以下のいずれかの要件を満たせば従来通り65万円の控除を受けることができます。

1.電子帳簿保存法の適用を受け、電子帳簿を保存

2.電子申告により確定申告書等を期限内に提出

土地活用についてのご相談はこちらから